- Степень монополизации в столичных регионах ниже, чем в среднем по стране: в Ленинградской области — 59%, в Подмосковье — 69%, в остальных регионах — 73%.

- В отличие от большинства субъектов Российской Федерации в Москве, Санкт-Петербурге, Московской и Ленинградской областях степень монополизации в последние годы возрастает.

- За пять лет в столичных регионах число активных застройщиков сократилось на 29%. Самая выраженная динамика — в Московской области. Здесь снижение относительно I квартала 2018 года составило 46%.

- В Москве и Санкт-Петербурге степень монополизации по объему выручки ниже, чем по количеству сделок. В Московской и Ленинградской областях, наоборот, выше. Выручка концентрируется у крупнейших девелоперов.

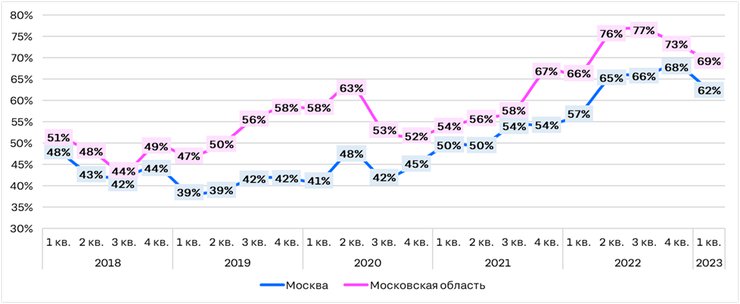

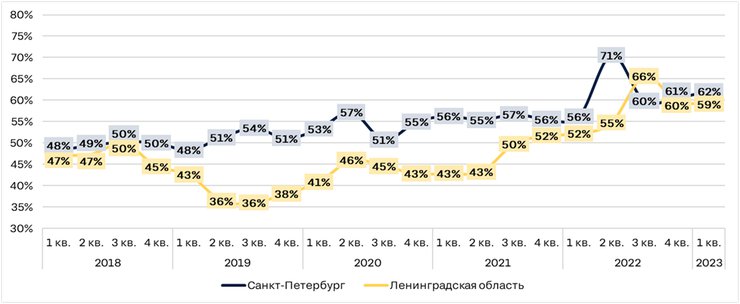

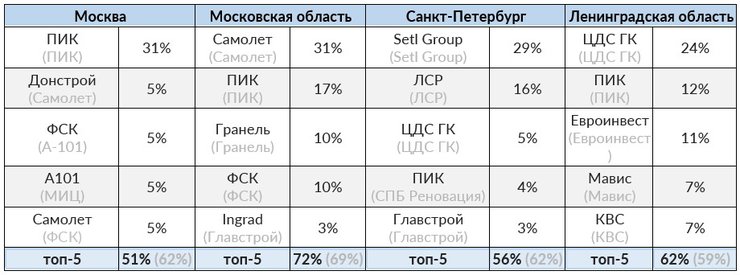

Для расчета степени монополизации рынка используется доля топ-5 крупнейших застройщиков в продажах в регионе за квартал, то есть сколько сделок в новостройках в регионе пришлось на пятерку лидеров.

Степень монополизации в столичных регионах ниже, чем в остальных субъектах

В столичных регионах степень монополизации рынка по итогам I квартала 2023 года оказалась ниже, чем в целом по стране. В Москве этот показатель равен 62%, в Московской области — 69%, в Санкт-Петербурге — 62%, в Ленинградской области — 59%, в то время как в среднем по субъектам РФ — 73%.

В Москве на пять застройщиков-лидеров — ГК ПИК, Группу «Самолет», ГК «А101», ГК МИЦ и ГК ФСК — приходится 62% рынка. При этом с января по март активные продажи (не менее пяти сделок в месяц) шли у 74 девелоперов. Такой результат объясняется прежде всего доминированием одного крупнейшего девелопера — ГК ПИК (42% рынка). Остальные компании-лидеры занимают 4–7% рынка столицы.

Хотите купить квартиру от застройщика в Москве? Более 100 тыс. предложений есть на Циан!

В Московской области степень монополизации выше — 69%, а продажи шли у 88 девелоперов. Крупнейшие застройщики по количеству сделок в I квартале — Группа «Самолет», ГК ПИК, ГК «Гранель», ГК ФСК и Главстрой. Разрыв между крупнейшим застройщиком и другими лидерами не настолько велик, как в Москве.

В Санкт-Петербурге, как и в Москве, на топ-5 крупнейших застройщиков по количеству сделок приходится 62% рынка при меньшем количестве девелоперов с активными продажами (61 компания).

Среди лидеров — Setl Group, ЛСР, ЦДС, «СПБ Реновация» и Главстрой. Выделяются два лидера — правда, с большим отрывом друг от друга. Это Setl Group (32%) и ЛСР (18%). На других крупнейших девелоперов приходится 4–5% рынка.

В Ленинградской области доля рынка между лидерами распределена более равномерно, чем в других локациях. На крупнейшего застройщика — ЦДС — приходится четверть рынка, на других лидеров — ГК ПИК, Евроинвест, «Мавис», КВС — от 6 до 12%. Вся пятерка лидеров держит 59% рынка — самое низкое значение среди анализируемых локаций. Продажи в I квартале шли у 47 застройщиков.

Крупнейшие застройщики в Московском и Петербургском регионе в I квартале (по количеству сделок)

По данным Циан.Аналитики

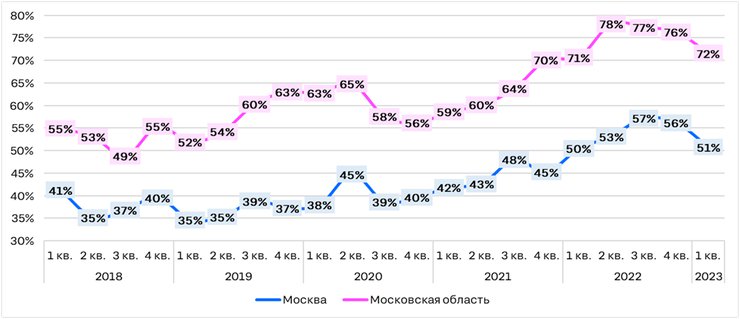

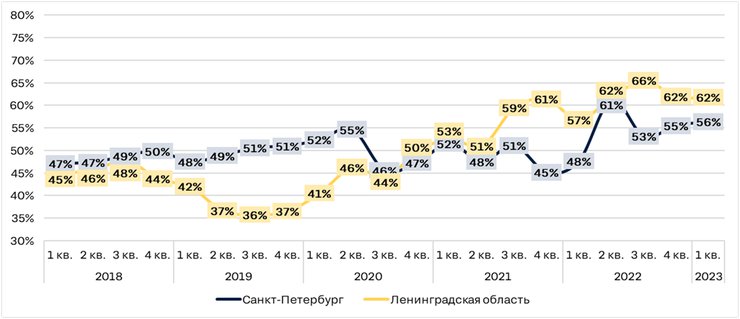

Монополизация рынка в столичных регионах усиливается

В среднем по стране два года назад, в I квартале 2021 года, степень монополизации рынка составляла 79%. С тех пор она снизилась на 6 п. п., до 73% в I квартале 2023-го. В столичных регионах монополизация рынка, напротив, усилилась. В Москве за два года значение выросло на 13 п. п., в Московской области — на 15 п. п., в Санкт-Петербурге — на 6 п. п., в Ленинградской области — на 16 п. п.

На более длительном отрезке — с 2018 года — поквартальная динамика также показывает тренд на рост концентрации. За пять лет степень монополизации в Москве увеличилась на 14 п. п., в Московской области — на 18 п. п., в Санкт-Петербурге — на 14 п. п., в Ленинградской области — на 12 п. п.

В Московском регионе существенное усиление степени монополизации началось в 2021 году. В Подмосковье показатель демонстрировал рост и в 2019–2020 годах, но в III квартале 2020-го доля пятерки лидеров снизилась.

В Петербурге усиление степени монополизации было более равномерным, не считая резкого скачка во II квартале 2022 года. В Ленинградской области заметный рост начался во второй половине 2021 года.

Резкие изменения в показателях связаны с кризисными событиями — отчетливо выделяются колебания, связанные с пандемией коронавируса и началом СВО. Увеличение концентрации рынка жилья в кризис — его естественная реакция на сокращение спроса.

Динамика степени монополизации рынка Московского региона (по количеству сделок)

По данным Циан.Аналитики

Динамика степени монополизации рынка Петербургского региона (по количеству сделок)

По данным Циан.Аналитики

До монополии еще далеко

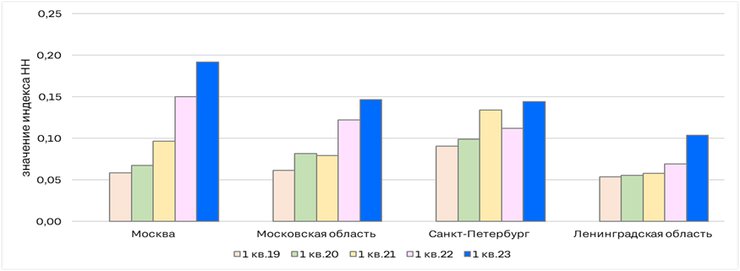

Один из способов определения близости рынка к состоянию монополии — расчет индекса Херфиндаля — Хиршмана:

HHI = s12 + s22 + s32 + … + sn2,

где S = доля застройщика на рынке,

n = количество застройщиков на рынке.

Индекс ограничен сверху, максимально возможное значение HHI = 1 достигается только в случае чистой монополии одного застройщика. Значение HHI < 0,01 указывает на высококонкурентный рынок, HHI от 0,01 до 0,15 — на немонополизированный, конкурентный рынок, HHI от 0,15 до 0,25 — на умеренную концентрацию, HHI > 0,25 означает высокую степень концентрации рынка, когда рынок близок к монополии.

В последние годы концентрация рынка в Московском и Петербургском регионах увеличивалась, однако значения индекса еще не достигли критической отметки.

В Московской области, Санкт-Петербурге и Ленинградской области значение индекса в I квартале 2023 года составляет менее 0,15. Это означает, что рынки конкурентны и далеки от монополии.

Самое высокое значение индекса в Москве — 0,19, что указывает на умеренную концентрацию рынка.

Индекс Херфиндаля — Хиршмана

(оценка степени монополизации первичного рынка в регионах)

По данным Циан.Аналитики

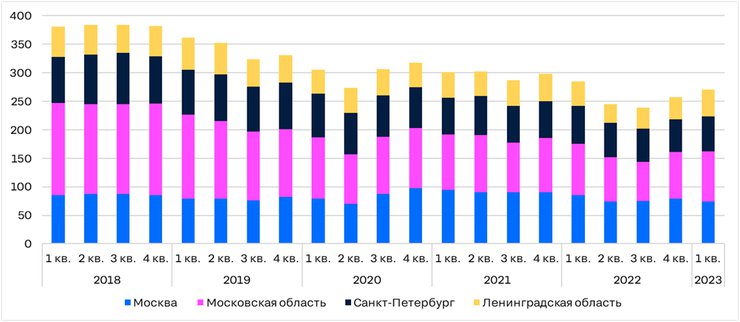

Количество застройщиков сокращается

Количество активных девелоперов, представленных в Московском и Петербургском регионах, на протяжении последних лет снижается. Так, в I квартале 2023 года активные продажи шли у 270 девелоперов (88 в Московской области, 74 в Москве, 61 в Санкт-Петербурге, 47 в Ленинградской области), в то время как пять лет назад, в I квартале 2018-го — у 381. Показатель упал на 29%. Диверсификация рынка снижается.

Особенно это характерно для Московской области: здесь за пять лет перечень девелоперов сократился на 46%. Заметно снизилось количество застройщиков и в Санкт-Петербурге — на 25%. В Москве и Ленинградской области уменьшение количества активных компаний выражено не так сильно: –13% и –11% за пять лет соответственно.

Уход с рынка мелких и средних застройщиков фиксируется уже несколько лет. Связано это и с кризисными ситуациями, и с изменениями в регулировании рынка — например, с переходом девелоперов на проектное финансирование, которое проще получить крупным компаниям.

Снижение количества застройщиков не всегда говорит об их банкротстве — это может быть консолидация бизнеса или продажа площадок.

Количество застройщиков Московского и Петербургского регионов, у которых шли продажи в I квартале 2023 года

По данным Циан.Аналитики

За счет усиления монополизации сократилось и количество крупных игроков — тех застройщиков, у которых доля в объемах продаж превысила 1%. В Москве — с 24 до 17 за пять лет, в Московской области — с 16 до 11, в Санкт-Петербурге — с 23 до 19, в Ленинградской области — с 21 до 17. Суммарно снижение почти на четверть, наиболее сильное, — в Московской области и Москве.

Выручка концентрируется у лидеров

Лидеры по объему выручки немного отличаются от топа по количеству сделок. Различны и показатели степени монополизации рынка.

Так, в Москве по итогам I квартала 2023 года четыре застройщика стали лидерами и по количеству сделок, и по доходам. Это ГК ПИК, Группа «Самолет», ГК ФСК и ГК «А101».

На своей позиции (1-е место) в обоих рейтингах осталась только ГК ПИК. Компания МИЦ не попала в топ-5 по объему выручки, ее вытеснил «Донстрой». Степень монополизации по объему выручки ниже, чем по количеству сделок, — 51 против 62%.

В Московской области, наоборот, степень монополизации по выручке выше, чем по сделкам, — 72 против 69%. Так же, как и в столице, в обоих списках топ-5 оказались четыре застройщика — Группа «Самолет», ГК ПИК, ГК «Гранель», ГК ФСК. Все они сохранили свои позиции в рейтинге. А Главстрой был вытеснен девелопером Ingrad.

В Санкт-Петербурге, как и в Москве, степень монополизации по заработку оказалась ниже, чем по сделкам, — 56 против 62%. Setl Group, ЛСР, ЦДС и Главстрой сохранили свои позиции, вместо девелопера Группа «Самолет» в топ-5 по объему выручки попала ГК ПИК.

В Ленинградской области все пять застройщиков — лидеров по количеству сделок в I квартале сохранили свои позиции. Степень монополизации по объему выручки выше, чем по количеству.

Крупнейшие застройщики в Московском и Петербургском регионе в I квартале (по объему выручки). В скобках для сравнения указаны лидеры по количеству сделок

По данным Циан.Аналитики

Несмотря на некоторые различия в лидерах между рейтингами по количеству сделок и по объему выручки, тренд на увеличение концентрации виден и по этому показателю.

За пять лет в Москве значение увеличилось на 10 п. п., в Московской области — на 17 п. п., в Санкт-Петербурге — на 9 п. п. (везде меньше, чем по сделкам. — прим. Циан.Аналитики), а в Ленобласти — на 17 п. п. (сильнее, чем по сделкам. — прим. Циан.Аналитики).

Динамика степени монополизации рынка Московского региона (по объему выручки)

По данным Циан.Аналитики

Динамика степени монополизации рынка Петербургского региона (по объему выручки)

По данным Циан.Аналитики

«В отличие от большинства регионов РФ в Москве, Санкт-Петербурге, Московской и Ленинградской областях степень монополизации рынка в последние годы возрастает. Количство активных застройщиков, представленных в Московском и Петербургском регионах, снижается. Концентрация рынка по сделкам и объему выручки усиливается, но до монополии пока далеко», — комментирует руководитель Циан.Аналитики Алексей Попов.

Диверсификация — важное условие успешного функционирования рынка, а снижение конкуренции отражается на качестве проектов и ведет к росту цен, уточняет эксперт.